El floreciente negocio de Jack Ma que amenaza a las tarjetas de crédito

Ant Financial es el mayor actor en el mercado de pagos de China. Y su estrategia es amplia: usa la información recogida por Alipay para crecer en créditos de consumo.

Visa Inc., Mastercard Inc. y American Express Co. están a punto de ingresar a China por primera vez, y una de sus mayores amenazas competitivas vendrá de una compañía que no emite tarjetas de crédito.

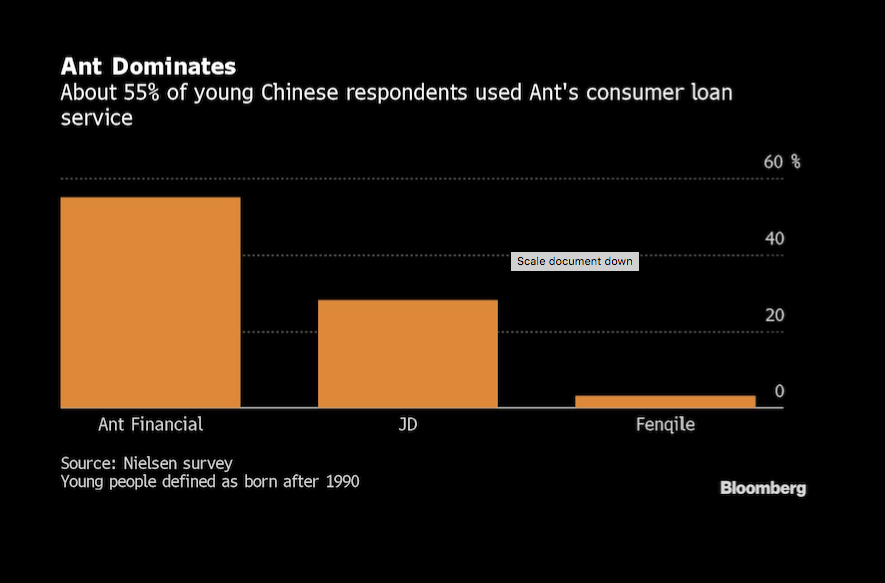

Ant Financial, de Jack Ma, que ya es el mayor actor en el mercado de pagos de US$ 27 billones de China, está aprovechando su omnipresente aplicación móvil Alipay para organizar una rápida expansión en los préstamos al consumidor.

En lugar de emitir tarjetas, Ant permite a los clientes pedir prestado con unos pocos toques en sus teléfonos inteligentes. Los préstamos son muy populares entre el masivo grupo chino de compradores expertos en dispositivos móviles, que a menudo carecen de historia crediticia formal pero generan suficientes datos financieros a través de Alipay para que Ant tome decisiones informadas sobre la posibilidad de que incumplan el pago. Los préstamos de consumo pendientes de la compañía podrían aumentar a casi 2 billones de yuanes (US$ 290.000 millones) para 2021, según analistas de Goldman Sachs Group Inc., más del triple del nivel hace dos años.

“El negocio de préstamos al consumidor ha crecido a una velocidad vertiginosa, pero hay muchos usuarios sin explorar”, comentó Huang Hao, presidente de las operaciones de finanzas digitales de Ant, en una entrevista telefónica donde describió la estrategia de la compañía.

Desafío formidable

El avance de Ant en el mercado chino de 10 billones de yuanes para préstamos de consumo a corto plazo lo convertirá en un desafío aun más formidable para las compañías de tarjetas de EE.UU., que están contando con la segunda economía más grande del mundo como fuente de crecimiento a largo plazo.

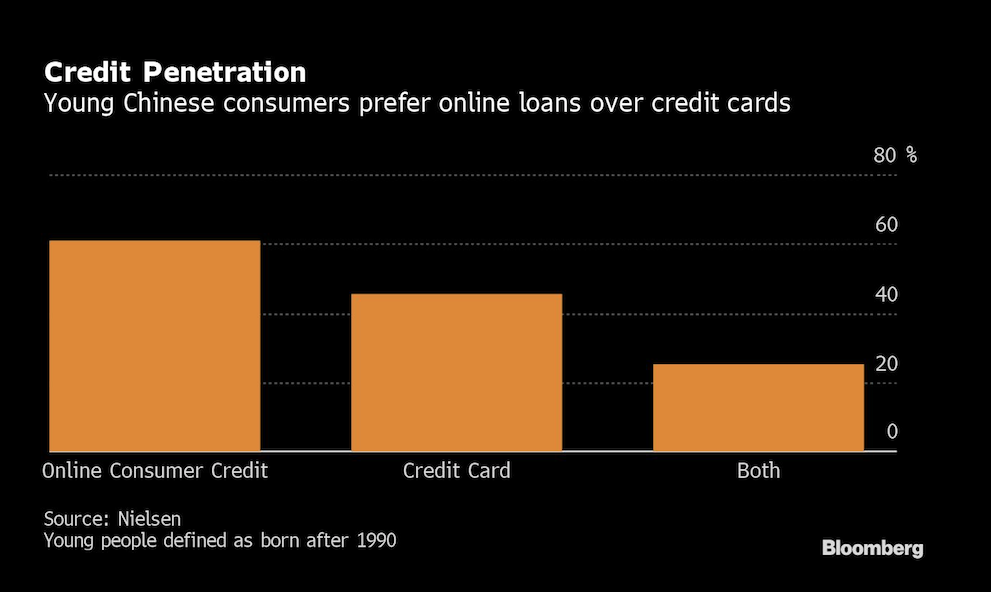

Muchos consumidores y empresas chinos están abandonando las tarjetas de crédito pues Ant y su principal competidor Tencent Holdings Ltd. hacen que el gasto, los préstamos y las inversiones vía sus aplicaciones sean cada vez más amigables para el usuario. En una encuesta de Nielsen a más de 3.000 chinos nacidos después de 1990, cerca de 61% dijo que usaba crédito de consumo en línea, mientras que solo 45,5% tenía una tarjeta de crédito.

“Para las compañías de tarjetas de crédito que vienen a China, el mayor desafío es cómo atraer a la gente”, dijo Zennon Kapron, director gerente de la consultora Kapronasia, con sede en Singapur. “Muchos millennials chinos prefieren lo digital, están acostumbrados a usar Alipay como principal plataforma para pagos, préstamos y gestión de patrimonio”.

Contra el viento

Parece que los gigantes de las tarjetas continuarán con sus planes en China a pesar de los vientos en contra. La solicitud de AmEx para iniciar un negocio de procesamiento de tarjetas bancarias ha sido aceptado por el banco central del país, mientras que Mastercard ha calificado a China de mercado “vital” y Visa ha dicho que está trabajando estrechamente con los reguladores para obtener una licencia.

En respuesta a las preguntas de Bloomberg sobre la amenaza que representa Ant, Visa dijo que ve un potencial significativo para apoyar el crecimiento y la evolución de los pagos digitales en China y se está acercando al mercado con un enfoque a largo plazo. Mastercard dijo que continuaría trabajando con los reguladores para avanzar en su aplicación y está comprometido a largo plazo. AmEx declinó hacer comentarios.

Negocio informado

Ant, una filial de Alibaba Group Holding Ltd., comenzó su negocio de crédito al consumidor en 2015. Sus préstamos tienden a ser pequeños: la mitad de los usuarios del servicio Ant’s Huabei (traducción: “solo gastar”) piden prestado menos de US$ 290 y generalmente lo devuelven en unos meses.

La compañía con sede en Hangzhou, que se negó a revelar el valor de sus préstamos pendientes, mantiene las morosidades bajo control al hacer uso de una gran cantidad de datos acumulados por Alipay y Alibaba.

Muchos clientes han estado utilizando las plataformas de pagos y comercio electrónico durante años, entregando detalles de tarjetas de identificación, direcciones y hábitos de gasto. Una vez que Ant otorga un préstamo, puede rastrear cómo se gasta el dinero a través de Alipay. El resultado es un índice de morosidad cercano a 1%, por debajo del 1,24% promedio nacional para tarjetas de crédito.

Ant mantiene algunos de los préstamos en su propio balance y cobra tasas de interés que oscilan entre 5% y 18%, según Huang. Pero la mayoría se transfiere a los bancos y otras instituciones financieras por una tarifa.

El riesgo para Visa, Mastercard y AmEx es que una gran cantidad de consumidores y empresas chinos consideren que las tarjetas de crédito son obsoletas. Alrededor de 60% de los prestatarios en la plataforma Huabei de Ant no tienen una, y muchos comerciantes más pequeños no aceptan tarjetas porque consideran que es más barato y más fácil usar Alipay o WePay de Tencent. El primero, con más de 900 millones de usuarios, es el proveedor de pagos preferido de Alibaba.