Argentina no cumplirá el plazo previsto para reestructurar su deuda

Los trasandinos ya admitieron que no alcanzarán al 31 de marzo. Ahora los acreedores ponen atención en los US$ 1.400 millones que vencen el 7 de mayo.

Argentina ya admitió que no se cumplirá el plazo inicial del 31 de marzo para reestructurar su deuda. Ahora los acreedores y los funcionarios del gobierno están considerando un pago de US$ 1.400 millones que vence el 7 de mayo como una fecha más urgente para llegar a un acuerdo.

Tras una serie de conversaciones entre los bonistas y los funcionarios del gobierno en Buenos Aires en las últimas semanas, se da cuenta de que el pago de la deuda de mayo será la verdadera prueba para saber si se puede llegar a un acuerdo para evitar el default, según personas con conocimiento directo de las reuniones.

Aunque los bonos denominados en dólares conocidos como Bonars con vencimiento en 2024 se vendieron bajo la ley local, lo que facilita la extensión unilateral de la fecha de pago de mayo, un nuevo perfil forzado enviaría una mala señal a los acreedores que esperan llegar a un acuerdo de reestructuración de aproximadamente US$ 69.000 millones de notas extranjeras con precios menores en medio de la venta global.

El FMI lo hace oficial: la deuda argentina es “insostenible” y pide apoyo a los acreedores

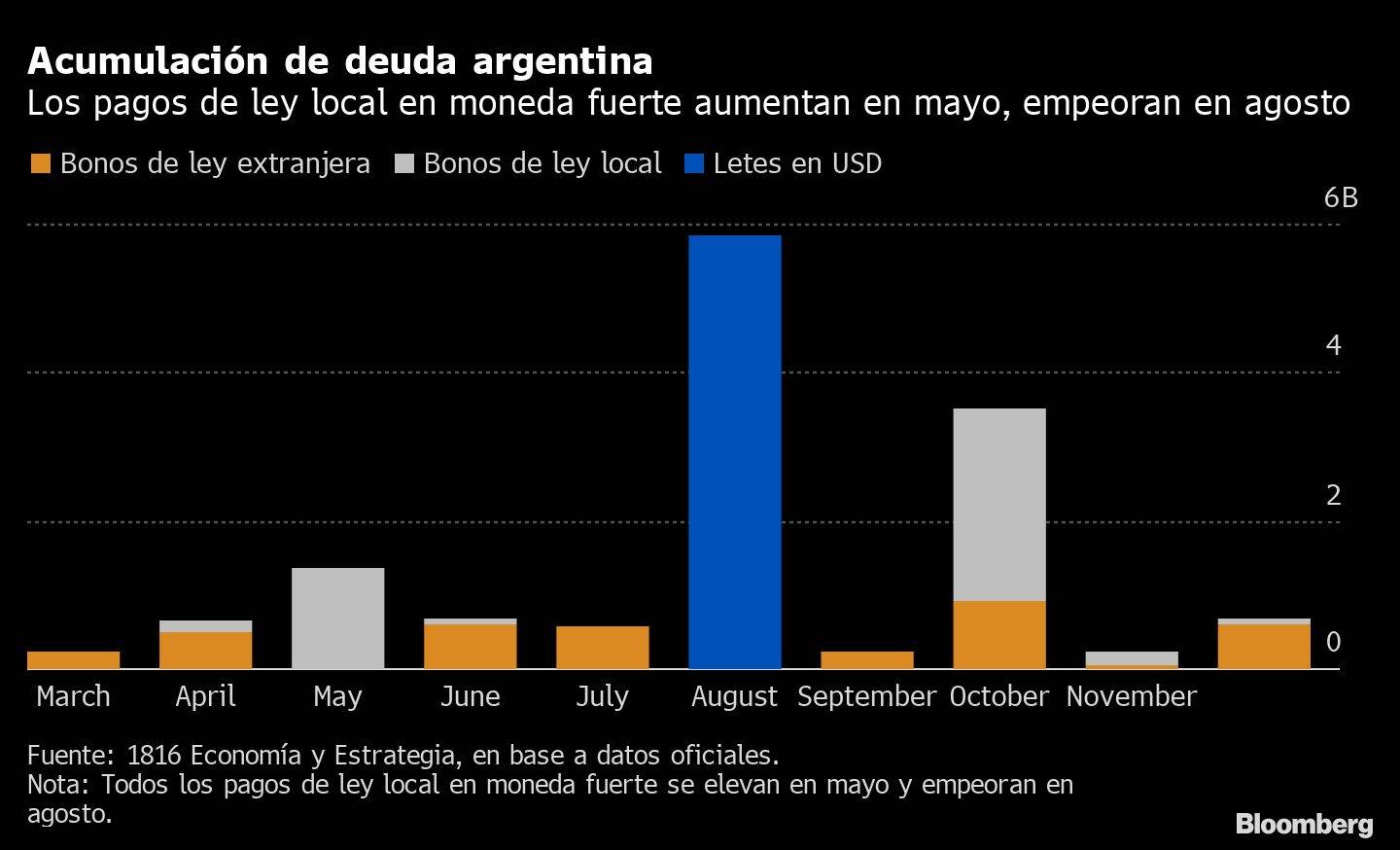

La fecha de mayo representa uno de los mayores pagos en divisas del país este año.

Tanto el presidente Alberto Fernández como el ministro de Economía, Martín Guzmán, admitieron que las conversaciones se extenderán más allá del 31 de marzo, que originalmente fue establecido como una fecha límite por el gobierno en su cronograma del proceso. El brote de la pandemia de coronavirus también se suma a los retrasos y un roadshow programado para explicar una eventual oferta a los acreedores en persona probablemente se realice mediante teleconferencias, dicen las personas involucradas en el proceso.

Un portavoz del Ministerio de Economía no respondió a una solicitud de comentarios.

“Pensar que Argentina va a considerar un período de tiempo tan corto es pura ciencia ficción”, dijo Patrick Esteruelas, jefe de investigación en Emso Asset Management, con sede en Nueva York, en referencia a la fecha del 31 de marzo. “Argentina tiene un enorme stock de deuda en muchas manos diferentes”.

Aunque muchos gerentes de cartera de mercados emergentes sanan sus heridas de una venta histórica durante la semana pasada, no todos se centran en sus tenencias en Argentina en este momento.

Argentina necesita elaborar un plan de reestructuración creíble y razonable para que los acreedores eviten un default total al mismo tiempo que negocian pagos retrasados con el Fondo Monetario Internacional. Hasta ahora, no se han publicado detalles de una oferta, aunque se han contratado bancos para asesorar en el proceso.

Titular del FMI: Argentina debe volver a encauzar su deuda

Alejo Costa, un estratega de BTG Pactual, dijo en una nota a los clientes que un default total ahora parece ser el escenario “de referencia”.

Al mirar más de cerca los vencimientos este año, el gobierno debe a los bonistas US$ 14.800 millones en pagos en leyes locales y extranjeras durante el resto de 2020, según la consultora 1816 Economía y Estrategia, con sede en Buenos Aires. Esta cifra excluye todas las deudas en pesos.

Con vencimientos de US$ 235 millones en marzo y US$ 644 millones en abril, estos meses son menos difíciles debido a las reservas del banco central que ascienden a US$ 44.800 millones, de los cuales aproximadamente US$ 13.400 millones están plenamente disponibles, según la consultora Eco Go.

“Aunque Argentina tiene controles de capital autoimpuestos, las reservas netas son bajas”, dijo Marina Dal Poggetto, directora ejecutiva de Eco Go. El gobierno “no puede retrasar las negociaciones de la deuda por demasiado tiempo”.

Nobel de Economía asegura que vienen “recortes significativos” para la deuda argentina

Guzmán, el ministro de Economía, ha dicho que algunas reservas pueden ser asignadas para pagar intereses, pero no por mucho tiempo.

Argentina tendrá que pagar intereses sobre tres bonos en dólares con ley de Nueva York el 22 de abril. El único pago de capital de derecho extranjero este año es una obligación de US$ 432 millones adeudada en francos suizos de un bono global con vencimiento en octubre, según datos compilados por Bloomberg.

“La próxima gran pregunta es si el gobierno seguirá pagando los cupones de bonos globales durante 2020 si la negociación de la deuda no se cierra en marzo”, dijo Ezequiel Zambaglione, jefe de estrategia en Balanz Capital Valores en Buenos Aires.

Acreedores de Buenos Aires dicen que la propuesta carece de un plan

Si bien aún no se ha presentado una propuesta oficial de endeudamiento, el Fondo Monetario Internacional ha señalado que respalda un plan que apoye un alivio significativo de la deuda. En febrero, el fondo dijo que la carga de la deuda del país era “insostenible” y que los acreedores privados tendrían que hacer una “contribución significativa” para que el país recupere su equilibrio.

“No es crucial tener un acuerdo con el FMI antes que un acuerdo de deuda con los bonistas privados, pero creo que ayuda”, dijo Esteruelas. “Fernández heredó una importante cantidad de deuda sin credibilidad ante el mercado. Y esa credibilidad es extremadamente difícil de crear”.