Diez centavos para los bonos de la mayor aerolínea de América Latina

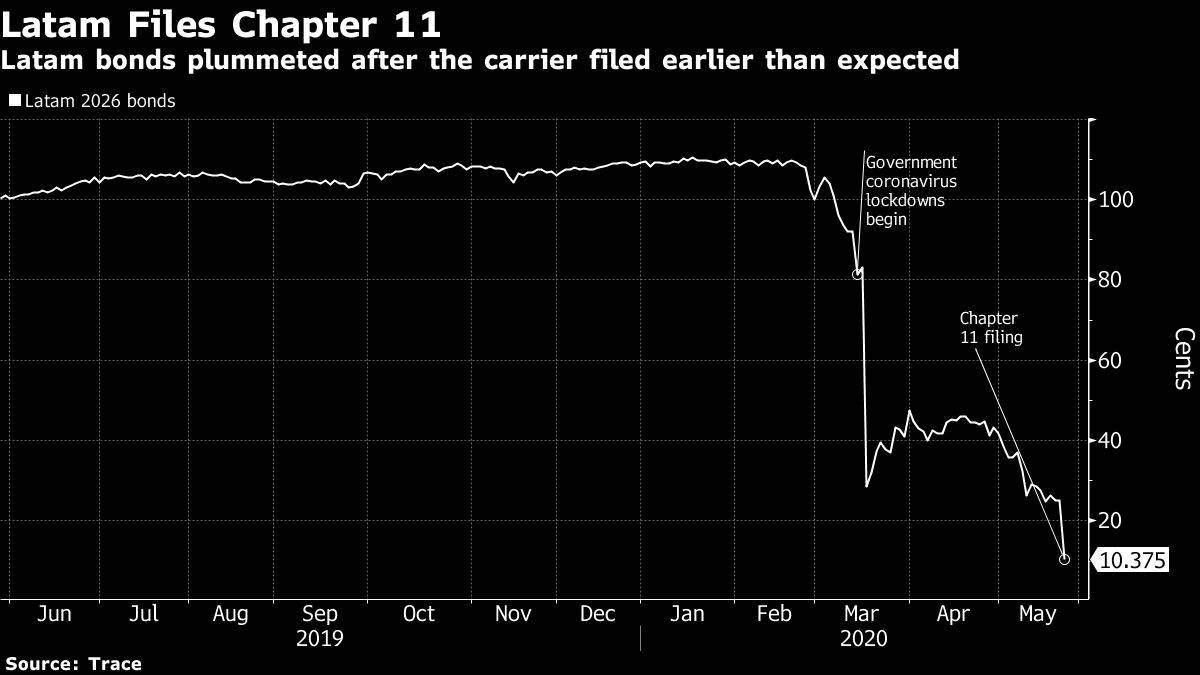

Las acciones de Latam cayeron 36% este martes 26 de mayo. Los bonos con vencimiento en 2026 de la empresa bajaron a 10 centavos de dólar.

Los bonos de Latam Airlines Group SA cayeron en picada dado que tomó por sorpresa a los inversionistas que la mayor aerolínea de América Latina anunciara que acudiría al Capítulo 11.

Los bonos de la aerolínea con vencimiento en 2026 cayeron a 10 centavos de dólar el martes 26 de mayo desde unos 26 centavos el viernes, según datos de negociación de bonos de Trace. Las acciones de la compañía cayeron 36% el día después de reanudar las operaciones tras una pausa.

Latam se reorganiza activando el capítulo 11 de la ley de quiebras de EE. UU.

La sorpresa del mercado

“El momento del anuncio tal vez tomó al mercado por sorpresa”, dijo Roger King, analista de CreditSights. “No creo que vaya a haber una recuperación completa. Simplemente no sabemos lo suficiente sobre el futuro de los viajes“.

La deuda de la aerolínea con sede en Santiago ya se negociaba en territorio de estrés después de que gobiernos de la región promulgaran prohibiciones de viaje en respuesta a la pandemia de coronavirus, lo que obligó a la compañía a inmovilizar la mayor parte de su flota y hacer recortes de personal.

Primero Avianca, luego…

La decisión de Avianca Holdings SA, uno de los mayores competidores de Latam, de acogerse a la ley de bancarrota de EE. UU. probablemente influyó en la decisión, según una nota el martes de analistas de Citigroup Global Markets Inc. liderados por Stephen Trent.

Avianca se declara en quiebra por crisis del coronavirus

“La posibilidad de que su principal competidor andino ya se esté reestructurando bajo estos auspicios, junto con lo que parecía ser falta de apoyo financiero del Gobierno por la carga de la pandemia de Covid-19, parecen ser factores importantes en la decisión de Latam Airlines”, escribió Trent.

Latam tiene la intención de seguir operando durante el proceso y ha dispuesto un préstamo por bancarrota de US$ 900 millones por parte de accionistas, incluido el Grupo Cueto de Chile, la familia Amaro en Brasil y Qatar Airways. Latam tiene cerca de US$ 1.300 millones en efectivo y unos US$ 7.000 millones de deuda.

El mundo político pone condiciones para que Latam reciba plata estatal

El papel de Delta

Delta Air Lines Inc., accionista de Latam, no fue mencionado como contribuyente al préstamo de US$ 900 millones en una declaración de la compañía.

Los dos operadores dijeron el 7 de mayo que habían firmado un acuerdo de asociación que combinaría sus redes de rutas entre Norteamérica y Sudamérica una vez contaran con la aprobación de las agencias reguladoras. El acuerdo de US$ 2.250 millones, bajo el cual Delta pagó US$ 1.900 millones por una participación de 20%, fue anunciado el 27 de septiembre de 2019.

El largo vuelo de Latam

Delta está “firmemente comprometida con nuestra asociación con Latam”, dijo Ed Bastian, director ejecutivo, en un comunicado este martes 26 de mayo. En abril, la compañía dijo que el colapso global de la demanda de viajes obligó a Delta a concentrarse en fortalecer su propio balance en lugar de ayudar a sus socios internacionales.