La morosidad de sus clientes hunde los reportes de los bancos chinos

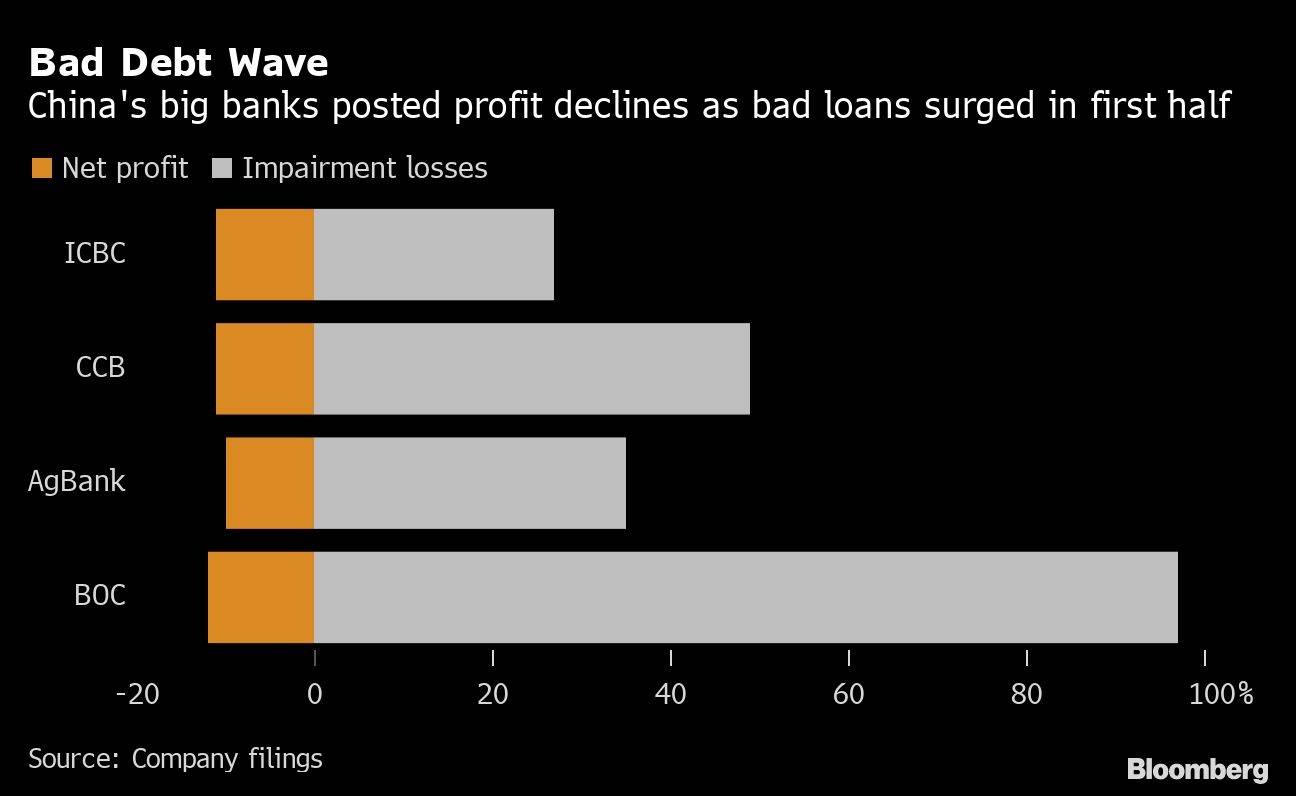

Los beneficios de los principales cuatro bancos registraron una caída de al menos un 10% en el primer semestre.

Los mayores bancos de China registraron la peor caída de beneficios en más de diez años, ejerciendo presión sobre sus planes para el pago de dividendos, ya que la deuda morosa se disparó y el gobierno les pidió que se sumaran a los esfuerzos para apoyar una economía en recesión.

Los beneficios de Industrial & Commercial Bank of China Ltd., el mayor banco por activos, China Construction Bank Corp., el segundo mayor, Agricultural Bank of China Ltd. y Bank of China Ltd. registraron una caída de al menos un 10% en el primer semestre, dijeron los bancos el domingo. Las provisiones para insolvencias aumentaron entre un 27% y un 97% en los cuatro bancos.

“La rentabilidad en el sector bancario seguirá enfrentando una presión relativamente grande en el próximo o los dos próximos trimestres, ya que los riesgos pueden aumentar aún más”, dijo Zeng Gang, subdirector de la Institución Nacional de Finanzas y Desarrollo en Beijing, señalando la reducción de las tasas de interés de préstamos y el aumento de las tasas de morosidad.

Apoyo en la recesión

El sistema bancario de US$ 45 billones de China está en primera línea para ayudar a aliviar la peor recesión económica en 40 años, provocada por un cierre a gran escala debido al brote del virus. Las autoridades han exigido a los prestamistas que renuncien a 1,5 billones de yuanes (US$ 218.000 millones) en beneficios para proporcionar financiación barata, aplazar pagos y aumentar los préstamos a las pequeñas empresas que luchan contra la pandemia.

Los bancos advirtieron que el segundo semestre seguirá siendo difícil. “La economía global enfrenta condiciones desfavorables que incluyen contracciones significativas en el comercio y las inversiones globales, mercados financieros volátiles, limitaciones en las interacciones entre países, trastornos de la globalización y tensiones geopolíticas elevadas”, dijo ICBC en su informe.

Presionados por el gobierno para otorgar préstamos a empresas, el crédito y anticipos en los cuatro grandes bancos aumentaron entre un 7% y un 10% en el primer semestre, a pesar de que la morosidad se disparó.

En total, los más de 1.000 bancos comerciales de China registraron una disminución del 24% en las ganancias del segundo trimestre, y los préstamos en mora alcanzaron un récord de 2,7 billones de yuanes. El mes pasado Citigroup Inc. recortó los pronósticos de ganancias de 2020 a 2022 para los principales bancos chinos en más de 10 puntos porcentuales y espera que sufran una caída del 13% en beneficios este año.

Pesimismo

Los inversionistas nunca han sido tan pesimistas sobre las perspectivas de los bancos chinos. Las acciones de los bancos más grandes se cotizan a aproximadamente 0,45 veces su valor contable previsto, una valoración baja récord, tras un rendimiento inferior al de los índices de referencia en Hong Kong y en el continente durante la mayor parte de los últimos cinco años.

También ha aumentado la especulación sobre si los bancos chinos podrán seguir pagando alrededor del 30% de sus ganancias en dividendos. Otro prestamista, Bank of Communications Co., informó el viernes una disminución del 15% en las ganancias y dijo que estaba revisando su política de dividendos.

“La política de dividendos debe estar alineada con el entorno y las condiciones externas”, dijo Guo Mang, que preside Bocom, el viernes. “Es necesario que todos los bancos estudien su política actual; mientras intentamos retener más capital, también debemos gestionar la relación entre el crecimiento bancario y los dividendos de los accionistas”.