Después de un difícil año, los inversionistas repiensan sus proyectos

Reevaluar el papel de los bonos en las carteras, no luchar contra la Reserva Federal y considerar el daño colateral son algunas de las conclusiones.

Este ha sido un año como ningún otro.

Golpeadas por una crisis de salud sin precedentes, las acciones mundiales cayeron en un mercado bajista a una velocidad récord, y luego se recuperaron a nuevos máximos gracias a una avalancha de dinero del banco central. Los rendimientos de los bonos cayeron a mínimos nunca antes vistos y la moneda de reserva mundial se disparó a máximos históricos, solo para luego retirarse a su nivel más débil en más de dos años.

A medida que se acerca el final del tumultuoso 2020, encargados de asignar activos globales desde BlackRock Inc. a JPMorgan Asset Management han esbozado sus conclusiones para los inversionistas. Estas son algunas de sus reflexiones:

Repensar el papel de los bonos en las carteras

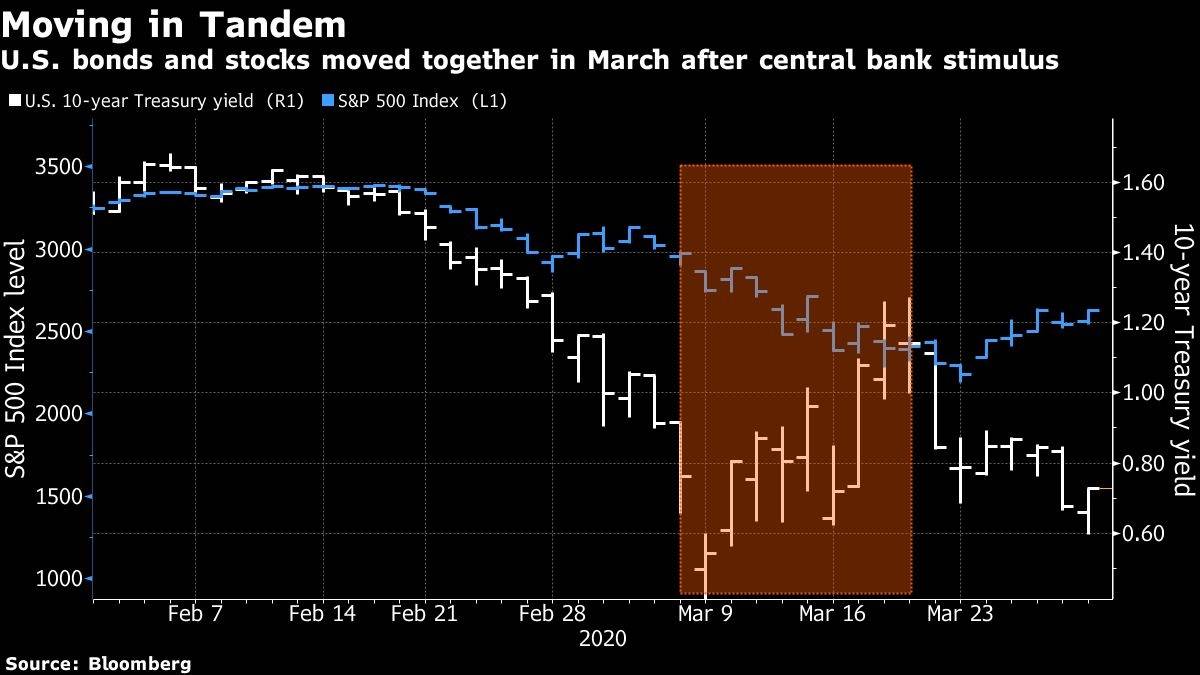

El estímulo masivo distribuido por los encargados globales de las políticas monetarias cuando los mercados se paralizaron en marzo condujo a una instancia de ruptura de lo que durante mucho tiempo había sido una correlación negativa entre acciones y bonos. El rendimiento de los bonos del Tesoro de Estados Unidos a 10 años aumentó de 0,3% a 1% en una semana, y simultáneamente los mercados de valores continuaron cayendo.

Ahora, a medida que los inversionistas se enfrentan a tasas más bajas por más tiempo, incluso a medida que el crecimiento se acelera, surgen dudas sobre si los bonos gubernamentales de los mercados desarrollados pueden continuar brindando protección y diversificación, así como saciando a los inversionistas que buscan ganancias de utilidades. También hay un debate sobre la política de inversión tradicional de poner 60% de los fondos en acciones y 40% en bonos, aunque la estrategia demostró ser resistente durante el año.

Algunos gigantes de Wall Street recomiendan a los inversionistas adoptar una postura favorable al riesgo para adaptarse al papel cambiante de los bonos. Entre ellos, BlackRock Investment Institute aconsejó a los inversionistas recurrir a acciones y bonos de alto rendimiento, según una nota publicada a principios de diciembre.

‘No luche contra la Fed’

Pocos habrían esperado el rápido cambio en los mercados que vimos en 2020. A medida que el Covid-19 se extendió, el índice S&P 500 cayó 30% en solo cuatro semanas a principios de año, una baja mucho más rápida que la media de un año y medio que le había llevado llegar al mínimo durante mercados bajistas anteriores.

Luego, a medida que los gobiernos y los bancos centrales apuntalaban las economías con liquidez, los precios de las acciones se recuperaron a un ritmo igualmente sorprendente. En aproximadamente dos semanas, el índice de referencia de EE.UU. subió 20% desde su mínimo del 23 de marzo.

SooHai Lim, jefe de acciones asiáticas no chinas de Barings, dijo que la rápida recuperación del mercado demostró la solidez del viejo dicho “No luche contra la Fed“.

Dicho esto, algunos administradores de fondos advirtieron que los inversionistas no deberían considerar que el respaldo rápido de los bancos centrales está garantizado.

Resistencia de las tecnológicas

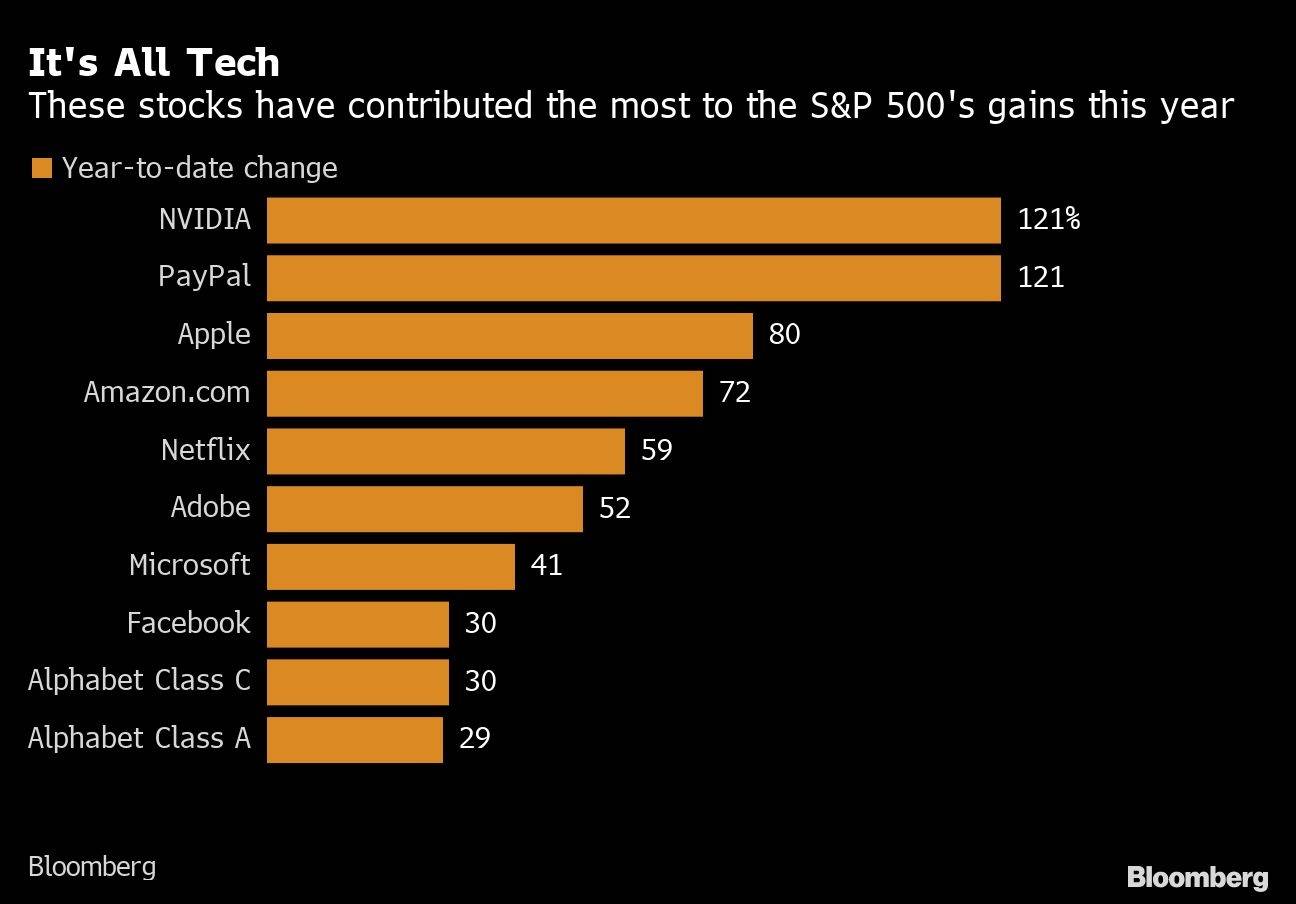

El vertiginoso repunte de este año de las acciones tecnológicas dio a los inversionistas una oportunidad única en la vida. Cualquiera que se haya perdido este tema, que se ha beneficiado enormemente de las tendencias de permanencia en el hogar y la digitalización durante la pandemia, probablemente encontraría que sus carteras están rezagadas. Las diez principales empresas estadounidenses que han contribuido con más ganancias al índice S&P 500 este año son todas las acciones relacionadas con la tecnología, que van desde el pionero de la computación en la nube Amazon.com Inc hasta el fabricante de chips NVIDIA Corp.

Incluso con una breve pausa en noviembre, cuando los resultados positivos de ensayos de vacunas contra el Covid-19 estimularon una rotación hacia acciones cíclicas rezagadas, las tecnológicas han terminado como el sector con mejor desempeño en Asia y Europa. Los partidarios de la estrategia de valor observaron múltiples falsos comienzos durante el año, a medida que los inversionistas apostaron a que el grupo de acciones, definido por su bajo precio y que en su mayoría comprende nombres sensibles a los ciclos económicos, finalmente tendría su día. Estaban decepcionados.

Las acciones innovadoras ahora se están valorando por factores intangibles, como el buen nombre comercial y la propiedad intelectual, en lugar de los métodos tradicionales como la relación precio/ganancias, dijo Alan Wang, administrador de cartera de Principal Global Investors en Hong Kong, y agregó que los inversionistas deberían adoptar tales estrategias de valoración.

El efectivo es el rey para las empresas

La pandemia y la velocidad con la que agitó los mercados mostraron a los inversionistas que deberían seguir con compañías con balances sólidos que puedan soportar las olas de tiempos inciertos.

El 2020 reafirmó dos lecciones importantes que ha aprendido a lo largo de los años a Tony DeSpirito, gerente de inversiones de acciones activas fundamentales de EE.UU. de BlackRock: los inversionistas deben realizar pruebas de estrés en las empresas para ver si las ganancias y los balances de esas empresas son lo suficientemente fuertes como para sobrevivir a las recesiones durante los tiempos normales. También deberían diversificar los riesgos de inversión y aumentar las fuentes de potencial alfa.

Considere el daño colateral

Los decisivos planes de rescate de los responsables de formular las políticas monetarias tuvieron un costo para los inversionistas en algunos sectores. Las acciones bancarias europeas se desplomaron luego que se ordenara detener el pago de dividendos para preservar el capital. En Asia, los bienes raíces se convirtieron este año en la segunda industria con peor desempeño después de las acciones de energía, cuando algunos mercados como Singapur aprobaron leyes que piden a los propietarios que proporcionen a algunos inquilinos descuentos en el alquiler.

Redoblando en ASG

Los activos relacionados con ASG lograron tener un desempeño superior en muchas carteras del mercado durante la volatilidad, lo que demuestra que los escépticos están equivocados. Por ejemplo, un índice de FTSE de acciones globales con una participación significativa en los mercados ambientales ha subido 35% este año, superando al índice de referencia de renta variable mundial en más de 20 puntos porcentuales.

De hecho, la pandemia ha provocado entradas masivas a productos relacionados con ASG. Los fondos globales que invierten o adoptan estrategias relacionadas con la energía limpia, el cambio climático y ASG han aumentado sus activos bajo administración en aproximadamente 32% respecto del año anterior a un nuevo récord de US$ 1,82 billones en 2020, según datos compilados por Bloomberg.