La duda sobre las cuentas digitales que instala la Superintendencia de Pensiones

Una “medida de seguridad” del regulador prohíbe a las AFP transferir los dineros retirados a cuentas que se abrieron sin ir a una sucursal. ¿Se justifica si no hay similar objeción cuando se trata de transferencias estatales?

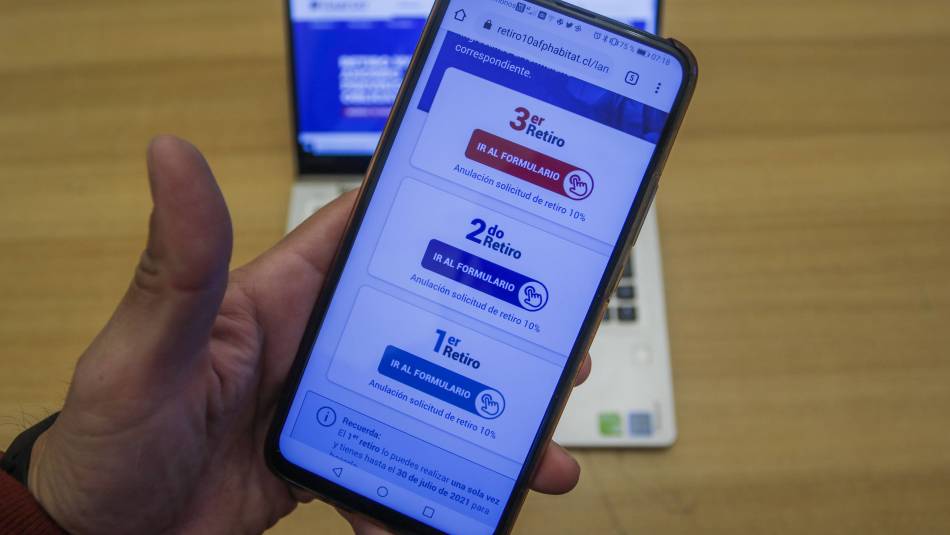

Los retiros de fondos desde las AFP han sido el proceso más masivo del que se tenga memoria: casi US$ 44 mil millones transferidos al 10 de mayo en los tres procesos a través de 21,4 millones de operaciones. El dinero sale de la cuenta individual de la AFP y, según decida el afiliado, puede ir a la Cuenta 2 en la misma administradora, a cuentas bancarias unipersonales o cuentas vista.

Por decisión del regulador, quedaron expresamente excluidas las cuentas digitales que se abren y operan 100% online; es decir, sin haber tenido que hacer el trámite en una sucursal física. Precisamente son este tipo de cuentas las que han tenido un fuerte crecimiento en los últimos años y más aún en pandemia: ya suman más de 4,2 millones, según cifras de la Asociación de Bancos (ABIF).

“La prohibición de pago en cuentas digitales abiertas en forma no presencial en el marco de los tres procesos de retiros de recursos responde a una medida de seguridad, que busca proteger a los afiliados y beneficiarios del sistema”, confirmó la Superintendencia de Pensiones.

Retiros no, apoyos fiscales sí

Sobre los riesgos de seguridad que implicaría que una AFP transfiriera el retiro de un afiliado a una cuenta digital, el regulador señaló que considera que “el proceso de apertura presencial de cuentas bancarias contiene sistemas robustos de validación de identidad, lo cual es fundamental en un proceso de pagos tan masivos como los correspondientes a los tres retiros de fondos”. Añadió que esto no implica que las personas “deban concurrir presencialmente a las sucursales bancarias para retirar los fondos, ya que estos son depositados en las distintas alternativas que ofrece el sistema, principalmente cuenta RUT en BancoEstado y cuentas corrientes en la industria en general”.

¿Son inseguras las cuentas digitales como para excluir su uso en la mayor transferencia de fondos de la historia en Chile? PAUTA consultó al respecto a la Comisión para el Mercado Financiero (CMF), organismo que regula y fiscaliza a la industria bancaria. “La CMF mantiene un monitoreo permanente sobre riesgo operacional en el mercado financiero, así como de los medios de pago que se utilizan”, dijo la entidad por toda respuesta.

Un boom: la banca ya tiene 4,2 millones de cuentas 100% digitales

Ni la ABIF ni la mayor parte de los bancos que tienen cuentas digitales 100% online quisieron referirse al tema. La excepción fue Banco de Chile, que a mediados de 2020 lanzó FAN, una cuenta vista sin costos de mantención ni comisiones por transferencias, que permite girar dinero desde cualquier cajero del banco y tiene la opción de una tarjeta física si se desea.

“Los productos y servicios que Banco de Chile pone a disposición de sus clientes, y de la comunidad en general, cuentan con altos estándares de seguridad”, afirmaron desde la entidad. Respecto del depósito de fondos derivados de los retiros previsionales, precisaron que han seguido los criterios formulados por las AFP en función de las instrucciones que les impartió la Superintendencia de Pensiones.

Sin embargo, diversas fuentes de la industria bancaria comentaron que las transferencias fiscales, como el Ingreso Familiar de Emergencia o bonos, han podido depositarse en cuentas digitales si así lo ha solicitado el beneficiario. Confirmando lo anterior, Banco de Chile afirmó que “también ha recibido y entregado a sus clientes el pago de otros beneficios estatales, cuando los propios clientes así lo han solicitado expresamente a las instituciones correspondientes, proceso que ha operado con total normalidad”.

El paradigma de lo presencial

Para el director de Espacio Público y académico de la Universidad de Chile Alejandro Barros, existe un paradigma de que solo porque una cuenta bancaria se abra de manera presencial sería más segura, por lo que se ponen mayores exigencias a las que se abren online. “Lo que realmente importa es si las tecnologías de validación de identidad y seguridad que se emplean son robustas. Pero esto puede implicar analizar caso a caso, de modo que se resuelve cerrar la llave a todas”, sostiene.

Añade que lo anterior se complementa con un tema de oportunidad. “Es habitual ver que las tasas de fraude en medios electrónicos se elevan en periodos con muchas transacciones, como Navidad. Incluso se crean cuentas solo con el propósito de recibir recursos fruto de defraudaciones. Este escenario puede haber generado preocupaciones en quienes debían vigilar los retiros, buscando reducir vulnerabilidades apetecidas por quienes quieran hacer fraudes”, explica.

Se consolidan pagos de forma digital en el último año

La crítica de las Fintech

“Sin duda, es una medida inaudita tomada por la Superintendencia de Pensiones”, afirmó el Ángel Sierra, director ejecutivo de FinteChile, que agrupa a 94 firmas que brindan servicios financieros y desarrollan productos tecnológicos de índole financiera. “Actualmente las cuentas digitales, conocidas como los emisores de prepago, son entidades debidamente reguladas por la CMF y cumplen con estrictos estándares de seguridad y regulación. Por lo mismo, se encuentran en total capacidad de ser un vehículo de dispersión de los recursos retirados desde las AFP”, agregó.

El representante de las Fintech que operan en el país comentó que la decisión de prohibir el depósito de esos recursos en cuentas digitales “va en contra del bienestar, salud y libertad de las personas”. Deploró que esta medida no se haga cargo de “las enormes filas de las personas en instituciones bancarias buscando desbloquear cuentas, solicitar claves y otros trámites, siendo que esas aglomeraciones deben evitarse en el contexto de la pandemia”.

Desde el papel a lo digital: el cambio del Estado comienza en mayo de 2021